Der Lobbyist der Chinesen

Peter Altmaier ist als Lobbyist der chinesischen Modulhersteller sehr erfolgreich: Denn nun versucht jeder Installateur oder EPC, die bereits verkauften, größeren Dachanlagen noch vor dem Stichtag ans Netz zu bringen. Das unsägliche Energiesammelgesetz hat eine regelrechte Rallye in Gang gesetzt.

Wer bisher deutsche Module verbaute, weicht nun auf chinesische Ware aus – deren Preis weiter sinkt. Die Folge: Die Chinesen gewinnen Marktanteile, drängen deutsche Anbieter an die Wand. Mit der charmanten Aussicht, dass der überhitzte Markt im Verlauf des kommenden Jahres irgendwann wieder einbricht.

Für die deutschen Hersteller, wohlgemerkt. Wenn die Einspeisevergütung für größere Dachanlagen wie geplant um 20 Prozent abgesenkt wird, kann man in diesem Marktsegment überhaupt nur noch mit Chinaware bauen. Offenbar ist es im Bundeswirtschaftsministerium erklärter Wille, die deutsche Solarindustrie endgültig zu ruinieren.

Die Talfahrt geht weiter

Die Talfahrt bei den Preisen geht weiter, weil die Chinesen ihren Markt faktisch halbiert haben. Nun versuchen die chinesischen Anbieter, ihre Module auf Teufel komm heraus loszuschlagen. Vor allem polykristalline Glas-Folie-Module rutschten ab, von 37 Eurocent pro Watt zu Jahresbeginn auf nunmehr unter 20 Eurocent.

Das hatte nichts damit zu tun, dass Brüssel die Strafzölle aufgehoben hat. Die Zölle waren für die Preisbildung kaum wirksam. Peking hatte ein Machtwort gesprochen, und sofort brach der globale Preiskrieg los.

Lagerbestände abgewertet

Einige Händler mussten ihre Lagerbestände im Jahresverlauf um bis zu 30 Prozent abwerten. Die Degressionsmechanismen im EEG haben diese Talfahrt ein Stück weit aufgefangen, die Einspeisevergütung sank. Warum Altmaier nun zusätzlichen Druck aufbaut, ist völlig unklar.

Faktisch zwingt er damit einige deutsche Modulhersteller, ihre Linien still zu legen. Vor allem Anbieter wie die Solar-Fabrik in Freiburg oder Heckert Solar in Chemnitz, die in erster Linie mit Projektmodulen unterwegs sind, stehen mit dem Rücken zur Wand.

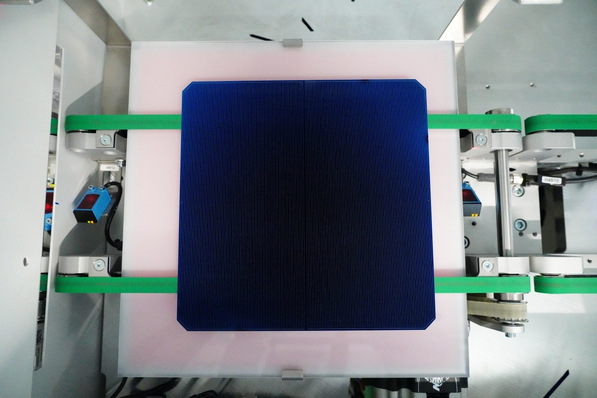

Heckert hat schon vor einiger Zeit damit begonnen, monokristalline Module zu bauen. Auch wurden die Linien in Chemnitz auf vier und fünf Busbars umgestellt. Das hat ordentlich Geld gekostet. Woher soll das Geld für die nächsten technologischen Schritte kommen, um weiterhin wettbewerbsfähig zu bleiben, etwa mit bifazialen Modulen oder Glas-Glas?

Einige tausend Jobs in Gefahr

So geraten einige Tausend Jobs in Gefahr. Mit Preisen von 20 bis 23 Eurocent je Watt – die bereits für Q1 2019 im Raum stehen – ist in Deutschland kaum noch eine Fabrik zu betreiben. Dabei sprechen wir vor allem von den Anbietern, die stark mit Projektmodulen im Geschäft waren, also poly Glas-Folie.

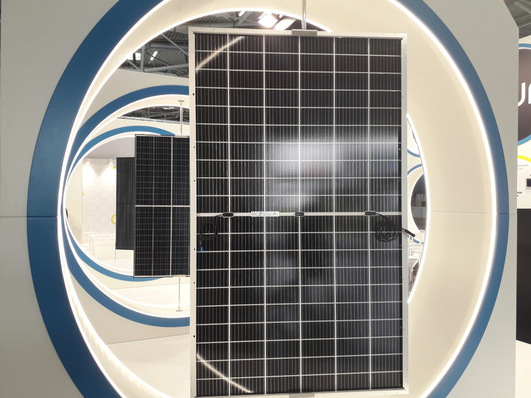

Erfahrungsgemäß gelten die Preise für die Projektmodule als Leitpreise auch für Monomodule oder Glas-Glas. Freilich können Monomodule und Glas-Glas einen gewissen Preisabstand zu Polymodulen halten, aber die Tendenz ist die Geiche: abwärts. Glas-Glas-Module gaben im Jahresverlauf um etwa 20 Prozent nach. Weniger dramatisch, immerhin.

Glas-Glas ist die Rettung

Für die deutschen Modulhersteller, die Glas-Glas bauen, ist das die Rettung. „Dass wir mit unseren Glas-Glas-Modulen im hochwertigen Premiumsegment gut aufgestellt sind, hat uns in diesem Jahr geholfen“, bestätigt Detlef Neuhaus, Chef von Solarwatt in Dresden. „Der Anteil der Doppelglasmodule an unserem gesamten Modulumsatz stieg auf 85 Prozent.“

Solarwatt hat 2018 rund 110 Megawatt Solarmodule verkauft. Der Preisverfall bedeutet, dass die Anbieter mehr Module verkaufen müssen, um ihre Umsatzeinbußen durch die sinkenden Preise auszugleichen.

Solarwatt denkt nun darüber nach, sich gänzlich aus der Fertigung der polykristallinen Glas-Folie-Module zu verabschieden. Das Geschäft bietet derzeit und mittelfristig keine Aussicht auf Gewinn. Erst wenn die Überproduktion in China nivelliert wird – durch neues Marktwachstum im Reich der Mitte oder den leisten Tod etlicher Tier-2 oder Tier-3-Anbieter – könnte sich eine solche Fertigung wieder lohnen.

Hoffnungen, dass die Modulpreise schnell wieder steigen könnten, hat im Moment niemand. Dafür gibt es keinerlei Anzeichen. Steigende Zellpreise könnten den Druck auf die Modulhersteller noch verstärken.

Umstieg auf Monomodule

Bei der Sonnenstromfabrik in Wismar kommt der Preisverfall natürlich auch an. CS Wismar hat sein Portfolio frühzeitig durch sehr leistungsstarke Monomodule und Glas-Glas verbreitert. Die Nachfrage ist enorm. Denn viele Kunden steigen von poly auf mono um, damit die Projekte noch rechtzeitig in Betrieb gehen. „Noch sind wir lieferfähig“, attestiert Geschäftsführer Bernhard Weilharter. „Wir haben keine Läger, sondern produzieren just-in-time im Auftrag unserer Kunden.“

Die Zellen werden aus Asien eingeflogen. Die Lieferzeit beträgt zwei Wochen. Wer bis Weihnachten noch Module braucht, sollte also in der ersten Dezemberdekade bestellt haben. Luxor Solar in Stuttgart ist für dieses Jahr ausverkauft. Auch Luxor ist breit aufgestellt mit polykristallinen, monokristallinen und Glas-Glas-Modulen.

Händler fegen die Lager aus

Aufgrund der enormen Nachfrage im deutschen Markt fegen die Händler derzeit ihre Lager aus. „Es wird knapp“, meint Andreas Schütt von Baywa r.e.. „Je größer die Bestellung, desto schwieriger wird es mit der Lieferung rechtzeitig vor Jahresende.“ Auch wenn es in China noch Module gibt, dauert der Seetransport nach Europa doch sechs Wochen.

Traditionell ist das Geschäft der Solargroßhändler vor allem eins: Verkauf von Solarmodulen. Preisabschläge von nahezu einem Drittel schlagen naturgemäß auf die Handelsmarge durch, die gleichermaßen schrumpft.

Also stehen auch die Händler vor schwierigen Zeiten. Zwar sind die Lagerbestände leer, aber die Erlöse erfüllen längst nicht die geplanten Erwartungen. Kleinere Händler geraten besonders unter Druck, weil sie kaum Rücklagen haben, um diese mörderische Talfahrt abzufedern.

Auch Wechselrichter unter Druck

Wegen der sinkenden Preise ist der Anteil der Solarmodule an den Systemkosten in den vergangen Jahren immer weiter gesunken. Die anderen Komponenten: Unterkonstruktionen oder Wechselrichter mussten ebenso nachgeben – wenn auch nicht so stark.

Die Halbierung des Chinamarktes bedeutet auch, dass Überkapazitäten bei Gestellen und der Leistungselektronik auf die Märkte drücken. SMA musste deshalb bereits seine Jahresprognose korrigieren. Ein höherer Absatz von Wechselrichtern konnte die Preisverluste nicht ausgleichen.

Angesichts des starken Verkaufs im ersten Halbjahr hatte SMA bis zur Jahresmitte mit einem Umsatz von rund einer Milliarde Euro gerechnet. Im September kam die Korrektur: Es werden nur 800 bis 850 Millionen Euro. Gewinne wird es in diesem Jahr wohl nicht geben, weil sich das Unternehmen weiter verschlanken muss. Auch solche Anpassungen kosten Geld.