Es liegt auf der Hand, warum das Konzept von Turnkey-Fabriken für neue Solarunternehmen so verlockend ist. Die Verkaufsstrategie sieht etwa so aus: Wer am wachsenden Solarmarkt mitmischen möchte, ist schon etwas spät am Start. Mit standardisierten Plug-and-Play-Anlagen jedoch kann innerhalb von Monaten die Produktion von hochwertigen Modulen aufgenommen werden, ohne Solar-Know-how mitzubringen. Viele neue Solarunternehmen lassen sich davon überzeugen.

Trotz gesunkener Preise und einem Überangebot an Produktionskapazitäten melden Turnkey-Lieferanten neue Aufträge. Im Juni hat ein namentlich nicht genannter Kunde aus Indien – zusätzlich zu einer vorangegangenen 80-Millionen-Euro-Bestellung von Zellen-Produktionslinien – Produktionslinien für kristalline Silizium-Wafer im Wert von 92 Millionen Euro bei Roth & Rau bestellt. Letztlich gingen bei dem Turnkey-Lieferanten zum Ende des Monats neue Aufträge von insgesamt 351,1 Millionen Euro ein. Im Juli gab der Oerlikon-Kunde Baoding Tianwei Solar Films ein Upgrade in Auftrag: von einer Single-Junction-Kapazität von 46 Megawatt auf eine Tandem- Junction-Kapazität von 75 Megawatt. In einem Ergebnisbericht im August teilte das in Deutschland ansässige Unternehmen Centrotherm Photovoltaics mit, dass es bereits die ersten beiden Linien – eine monokristalline und eine multikristalline – für LG Electronics in Betrieb genommen habe.

In einem Markt der Schleuderpreise und hauchdünnen Margen hatten es Turnkey-Lösungen bisher aber nicht leicht. Anhand der Geschichte von Applied Materials werden einige der Schwierigkeiten deutlich. Der Riese der Halbleiter-Produktionsanlagen drang 2006 mit dem Kauf von Applied Films, das amorphes Silizium herstellt, in den Dünnschicht-Solarmarkt und startete dann seine Turnkey-Produktionslinie Sunfab, welche branchenweit die geringsten Produktionskosten pro Watt bereits im Folgejahr erreichen sollte. Viele Insider begrüßten diese Neuigkeiten als einen Schritt, der die Solarwelt revolutionieren könnte. Die Kunden kamen und gaben Bestellungen von mehreren Gigawatt auf.

Dann aber gerieten die Kunden von Applied Materials nacheinander in Schwierigkeiten. Sunfilm in Deutschland meldete Insolvenz an, ebenso Signet Solar für sein deutsches Geschäft. Masdar PV trennte sich im Mai von seinem CEO und seinem COO. Im Oktober 2009 sagte der damalige CEO Rainer Gegenwart noch, dass er den Kauf der Sunfab-Linien nicht bereue, fügte jedoch hinzu, dass die Einrichtung der Linien sehr viel mehr Arbeit erfordere, als der Begriff „Turnkey“ vermuten lasse. So führte der Umgang mit den unhandlichen 5,7 Quadratmeter großen Glasmodulen anfangs zu viel zerbrochenem Glas, und Masdar PV musste Teile der Anlage abschalten und einige Prozesse umgehen, damit alles rund lief. „Sowohl Applied Materials als auch Oerlikon liefern keine wirklichen ‚Turnkey‘-Lösungen, weil das bedeutet, dass die Produktionslinie ankommt und einfach sofort arbeitet“, sagte Gegenwart seinerzeit.

Der Auf- und Abstieg von Sunfab

Im Juli machte Applied der Sunfab-Linie den Garaus. Die Sunfab-Linie wird Neukunden nicht mehr angeboten. Das Unternehmen beabsichtigt, Einzelkomponenten der Dünnschicht-Produktionsanlage zu verkaufen und für bestehende Kunden Kapazitätserweiterungen und technische Verbesserungen bereitzustellen. Applied wendet zudem bis zu 425 Millionen US-Dollar auf, um das Geschäftsfeld erneuerbare Energien umzustrukturieren. Mit diesem Schritt ist die Hoffnung verbunden, die Betriebskosten um mindestens 100 Millionen Dollar jährlich zu senken und 500 Arbeitsplätze einzusparen.

Warum hat der Erfolg von Applied Materials in der gnadenlosen Welt der Halbleiter nicht zu ähnlichem Erfolg bei der Turnkey-Dünnschicht geführt? Zum Teil lag dies am sich schnell verändernden Markt. Abgesehen von der Rezession und den damit einhergehenden Schwierigkeiten der Finanzierung sind die konventionellen Solarpreise ins Bodenlose gefallen. Als konventionelle kristalline Siliziummodule noch für mehr als vier Dollar pro Watt verkauft wurden, schien es ein bedeutender Vorteil zu sein, dass amorphe Siliziummodule das Potenzial hatten, die Kosten auf unter einen Dollar pro Watt zu senken. Dieses Ziel wurde allerdings nicht erreicht und scheint jetzt auch weniger verlockend, da der konventionelle Solar-Einzelhandel in einigen Fällen bereits weniger als zwei Dollar pro Watt verlangt. Die günstigsten Dünnschichtmodule werden für 1,07 Dollar angeboten. Im Oktober 2009 teilte Applied mit, man habe Produktionskosten von 1,20 Dollar pro Watt erreicht und plane, im Jahr 2010 auf weniger als einen Dollar pro Watt zu kommen.

Ein niedrigerer Umwandlungswirkungsgrad half auch nicht gerade dabei. Applied behauptet, dass seine Tandem-Junction-Linie einen Wirkungsgrad von acht bis zehn Prozent bietet. Dennoch teilte das Unternehmen im Juli mit, dass die meisten Kunden immer noch die Single-Junction-Linie mit einem Wirkungsgrad von sechs bis sieben Prozent im Einsatz hätten. Aber auch die Kunden der Single-Junction-Linie sind bestrebt, die Kosten auf unter einen Dollar pro Watt zu senken. Applied spricht mit einer Reihe von ihnen über den Umstieg auf die Tandem-Junction-Technologie, so Kirk Hasserjian, Geschäftsführer der Dünnschicht-Gruppe.

Nach diesen Entwicklungen ist Oerlikon Solar, der größte Konkurrent von Applied Materials, unter besonderer Beobachtung, hofft man doch auf einen Erfolg, wo Applied es nicht geschafft hat. Alle Unternehmen, auch Lieferanten von kristallinem Silizium wie Oerlikon und Applied, haben in den letzten Jahren Turbulenzen am Markt zu spüren bekommen. Gründe dafür seien die Finanzkrise, der Zusammenbruch des spanischen Solarmarkts sowie die Verlangsamung des US-Versorgungsmarkts, sagt Chris O‘Brien, Leiter für Marktentwicklung in Nordamerika für das in der Schweiz ansässige Unternehmen Oerlikon. „Die unerwarteten Marktfaktoren waren wohl der Hauptgrund, warum es bei Applied nicht geklappt hat.“

Kann Oerlikon es besser?

Er beeilt sich jedoch, auch einige Unterschiede zwischen den Rivalen im Bereich der Turnkey-Anlagen mit amorphem Silizium zu benennen: Oerlikon hatte den First-Mover-Vorteil und einen Vorsprung bei der Entwicklung seiner mikrokristallinen Tandem-Junction-Technologie. Oerlikon hat den Glas-Sourcing-Prozess für die Kundenmodule integriert, was dem Unternehmen zu mehr Effizienz und Leistung verhalf und technische Verbesserungen brachte, die wiederum zu schnellen Kostensenkungen für die Kunden führten. Die Kosten lagen zum Anfang dieses Jahres deutlich unter einem Dollar pro Watt, so O‘Brien. Die meisten Kunden von Oerlikon seien gleich mit der Tandem-Junction- anstelle der Single-Junction-Technologie eingestiegen, und die anderen hätten bereits ein Upgrade durchgeführt, fügt er hinzu.

Dennoch steht Oerlikon offenkundig vor vielen Herausforderungen. Das Unternehmen gab bekannt, dass die Solar-Aufträge in der ersten Hälfte des Jahres im Vergleich zum gleichen Vorjahreszeitraum um 98 Prozent auf elf Millionen Schweizer Franken (circa 8,2 Millionen Euro) zurückgegangen seien, wobei der Umsatz um 74 Prozent auf 74 Millionen Schweizer Franken gesunken sei und das Geschäftsergebnis vor Zinsen und Steuern einen Verlust von 60 Millionen Franken ausweise, nachdem im letzten Jahr gerade noch die Gewinnschwelle erreicht worden war. Oerlikon schreibt die Differenz einem Großauftrag im letzten Jahr zu und erwartet eine „deutliche Reduzierung der Verluste“ in der zweiten Jahreshälfte. Auf der PVSEC hat das Unternehmen außerdem eine neue Generation seiner Turnkey-Anlage angekündigt, die Module zu Kosten von nur 50 Cent pro Watt produzieren könne.

Inzwischen entscheiden sich allerdings viele Kunden nach Einführung der ersten Linien für den Kauf einzelner Fertigungskomponenten anstelle kompletter Linien, sagt O’Brien. „Unsere Kunden lernen sehr schnell. Wir haben festgestellt, dass einige von ihnen bereits großes Know-how bei der Dünnschicht-Produktion besitzen und lediglich neue Einzelkomponenten benötigen. Inbetriebnahme und Linienintegration nehmen die Kunden selbst vor.“ Oerlikon arbeite gern mit bestehenden wie auch mit Neukunden zusammen, die einzelne Komponenten anstelle einer kompletten Linie kaufen möchten.

Deutet die Geschichte von Sunfab auch auf harte Zeiten für den Rest des Turnkey-Markts hin? Es ist wahrscheinlich nicht gerechtfertigt, von Applied auf den gesamten Markt zu schließen. Schließlich gehen viele Wettbewerber ganz anders vor und konzentrieren sich auf andere Zelltechnologien. Einige dieser Unternehmen fahren auch bereits Gewinne ein.

Erfolgreichere kristalline Fabriken

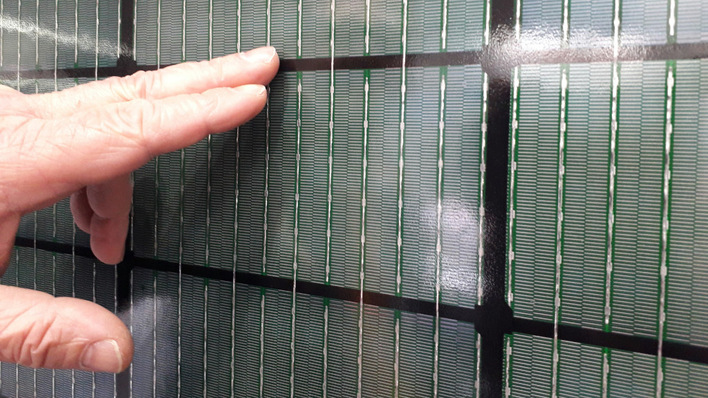

Hier ist zum Beispiel das in Deutschland ansässige Unternehmen Centrotherm Photovoltaics zu nennen, das Turnkey-Systeme für monokristalline und multikristalline Zellen und Module sowie für Kupfer-Indium-Diselenid-Module verkauft. Im August meldete das Unternehmen Aufträge im Wert von 864 Millionen Euro, als es die Gewinne für die erste Jahreshälfte bekanntgab. Es verbuchte einen Gewinnsprung von 29,1 Prozent auf 22,9 Millionen Euro in der ersten Jahreshälfte beziehungsweise 1,08 Euro pro Aktie bei einem Umsatz von 278.309 Millionen Euro. Obwohl das Unternehmen Turnkey-Verkäufe zu seinem Kerngeschäft zählt, belief sich der Umsatz hier lediglich auf 12,5 Prozent beziehungsweise 34,859 Millionen Euro des Gesamtumsatzes, der größtenteils auf den Verkauf von Einzelanlagen zurückgeht.

Für Thomas Schmidt, CEO von TST-C Thomas Schmidt Consultants, gehören heute folgende Firmen zu den großen Turnkey-Unternehmen: Centrotherm; Roth & Rau mit seinem Angebot an Turnkey-Linien für kristalline Siliziumzellen und Cadmiumtellurid-Dünnschichtmodule; Meyer Burger, das im Januar

3S Swiss Solar Systems, einen Hersteller von kristallinen und metallurgischen Silizium-Modullinien, für einen Aktienwert von 300 Millionen Schweizer Franken (294 Millionen US-Dollar) aufkaufte; Schmid Group, die Produktionslinien für kristalline Siliziumwafer, -zellen und -module verkauft; Spire Corp., die kristalline Solar-Zellen- und Modullinien sowie Back-End-Linien zum Abpacken von Dünnschichtmodulen anbietet; und Manz Automation, Partner von Roth & Rau, die Turnkey-Linien für kristallines Silizium liefert und im Juli Pläne bekanntgegeben hat, mit Würth Solar in CIGS-Turnkey-Linien zu expandieren. Schmidt schätzt, dass Centrotherm, Roth & Rau, Meyer Burger und die Schmid Group zusammen 80 bis 90 Prozent des weltweiten Turnkey-Geschäfts abdecken.

Dennoch stehen auch Turnkey-Lieferanten, die sich auf andere Technologien konzentrieren, vor denselben Herausforderungen, die Sunfab zum Verhängnis wurden. Einerseits sind Turnkey-Systeme teurer als der Kauf und der selbständige Aufbau der einzelnen Komponenten, so Schmidt. Das ist für einen Markt, in dem jeder Cent zählt, nicht unbedeutend. „Die Kosten einer Turnkey-Lösung sind viel zu hoch“, sagt Schmidt. Turnkey-Unternehmen hingegen betonen beharrlich, dass sie kosteneffizient seien. Trotz zehn Prozent höherer Kapitalkosten gibt 3S an, dass die höhere Ausbeute seiner Linie die Gesamtkosten „deutlich niedriger“ halte als die Konkurrenz.

Risiko Integration: Anlagen zweiter Wahl

Eine weitere Herausforderung? Die meisten Turnkey-Unternehmen stellen nur ein oder zwei erstklassige Geräte selbst her und beziehen die restlichen von anderen Lieferanten, auch wenn diese nicht immer erstklassige Qualität liefern. So hat Applied zum Beispiel die Geräte für chemische und physikalische Aufdampfung jahrelang in seinem Halbleiter- und Display-Geschäft entwickelt, während der Rest der Sunfab-Linie größtenteils von anderen Partnern kam. Es erwies sich als schwierig, aus jedem Bereich die besten Geräte zu bekommen und diese dann auch noch zusammen zum Laufen zu bringen. „Eine Turnkey-Linie ist nie die beste Lösung. Man muss immer Kompromisse eingehen“, sagt Schmidt.

Hasserjian stimmt dem zu: „Alle Turnkey-Unternehmen müssen mit anderen Herstellern zusammenarbeiten, und man kommt nicht immer an die besten. Auch wenn man es versucht, manches Mal stellt man später fest, dass es etwas Besseres gibt.“ Mit dem Reifen des Markts gibt es mehr Möglichkeiten, so dass Unternehmen mit mehr Know-how größeres Interesse am Kauf einzelner Komponenten als an kompletten Linien haben.

Travis Bradford, Präsident des Prometheus Institute, erklärt das Phänomen. „Das wahre Problem für den Betrieb eines Turnkey-Systems ist, dass man die beste Technik einsetzen muss und es wirklich schwer ist, an der Spitze zu bleiben, wenn man Standardisierung anstrebt“, so Bradford. Unternehmen, die wie First Solar über hervorragende Technik verfügen, entscheiden sich in der Regel dafür, selbst Module herzustellen, anstatt die Produktionsanlagen dafür zu verkaufen. „Wer über die beste Technik verfügt, wird sie nicht mit anderen teilen, sondern den maximalen Nutzen daraus ziehen wollen und selbst produzieren. Und wer über die zweitbeste Technik verfügt, wird wahrscheinlich nicht das Rennen machen.“

Die Kombination aus mehreren Lieferanten kann zudem zu weiteren Komplikationen führen, und zwar beim Kundenservice. Bei Turnkey-Systemen ist der Systemlieferant in der Regel der erste Ansprechpartner, auch wenn es um eine Komponente geht, die von einer anderen Firma hergestellt wurde. Die Idee dahinter ist, die Problemlösung einfacher zu gestalten. In der Praxis jedoch kann es für den Kundenservice einen Mehraufwand bedeuten, bis man über den Turnkey-Lieferanten direkt an den Hersteller einer bestimmten Komponente gelangt, so Schmidt. Eventuell ist er in diesem Punkt nicht ganz unvoreingenommen, wenn man bedenkt, dass sein Unternehmen am Aufbau maßgeschneiderter Produktionslinien für produzierende Kunden beteiligt ist.

Meistens sind die Kunden von Turnkey-Lösungen neue Solarunternehmen, die in Sachen Produktion noch in der Lernphase stecken. Nachdem die Unternehmen ein gewisses Know-how mit ihren ersten Linien erworben haben, gehen sie dazu über, Einzelkomponenten zu kaufen, so Schmidt. „Welche Kunden brauchen Turnkey-Lösungen? Doch nur die Kunden, die keine Ahnung haben, was zu tun ist“, sagt er. Turnkey-Lösungen haben einen Marktanteil von weniger als 40 Prozent, wobei der Großteil der Hersteller Einzelkomponenten kauft. Schmidt erwartet, dass dieser Marktanteil weiterhin schrumpft, wenn alle wichtigen Investoren ihre ersten Linien gekauft haben.

Dies hängt jedoch von den Kunden ab, hebt Hasserjian hervor. Wenn größere Unternehmen – etwa Unternehmen anderer Branchen – sich für einen Einstieg in die Solarproduktion entscheiden, werden sie wahrscheinlich eher auf Turnkey-Systeme zurückgreifen, als in Solarexpertise zu investieren, sagt er. So könnte es für Turnkey-Unternehmen sinnvoll sein, Kunden ohne Produktionserfahrung in der Solarbranche als Zielgruppe anzusprechen. O‘Brien fügt hinzu, dass Unternehmen, denen der laufende Betrieb wichtiger ist als der Ausbau der Produktion, bei einer Expansion eventuell auch auf Turnkey-Linien zurückgreifen werden.

Handelt es sich beim Großteil der Kunden jedoch um große Hightech-Produktionsunternehmen, werden diese eher keine Turnkey-Systeme einsetzen, so Hasserjian. „Für neue Marktteilnehmer im Solar-Fertigungsmarkt hat Turnkey einen klaren Vorteil: Man legt einfach Geld auf den Tisch und kauft eine Linie. Da die Branche nun aber gereift ist und große Hightech-Fertigungsunternehmen in der Solarbranche mitmischen, geben diese Firmen viel auf ihre Ingenieurskunst und haben wenig bis gar kein Interesse an Turnkey-Lösungen.“

Gleichzeitig könnten neue Solarmärkte in Asien, Nordafrika und dem Nahen Osten zu einer Expansion des Turnkey-Geschäfts beitragen. Großunternehmen in Ägypten und den Vereinigten Arabischen Emiraten etwa könnten sich für den Solarmarkt interessieren, so Schmidt. „Sie haben das nötige Geld und kaufen alles, also Turnkey“, sagt er.

Wenn Unternehmen es schaffen, jeden Abschnitt der Linie mit Top-Technologie auszustatten, würde sich das Bild auch wandeln. Und Übernahmen können einem Großunternehmen wie Applied Materials dabei helfen, dies zu erreichen. „Wenn ein Großunternehmen andere gute Unternehmen aufkauft und die nötigen Anlagen für eine Turnkey-Linie selbst herstellt, könnte dies eine gute Lösung sein“, sagt er. „Wenn wirklich die beste Technologie mit einem Top-Support zum Einsatz käme, würde man sicherlich etwas mehr dafür zahlen. Gegenwärtig ist jedoch nicht das Beste zu bekommen.“

Applied Materials ist bereits stark im Metallisierungs- und Druckgeschäft vertreten und könnte zum Beispiel über den Kauf eines Unternehmens mit guten Öfen und Nassbanken nachdenken, sagt er. Laut Hasserjian plant Applied jedoch nicht, diese Strategie zu verfolgen. „Zum gegenwärtigen Zeitpunkt möchten wir uns auf unsere bestehenden Kunden konzentrieren sowie auf die Verbesserung des Wirkungsgrads von Dünnschicht-Silizium und der Produktivität unserer chemischen Aufdampfungsanlage“, sagt er und fügt hinzu, dass das Unternehmen die Entwicklung der Märkte in den nächsten sechs bis zwölf Monaten beobachten werde, bevor die weitere Vorgehensweise bestimmt wird.